Turmalina Metals cerró su oferta de colocación privada sin intermediario previamente anunciada por ganancias brutas agregadas de aproximadamente USD 5.000.000. La compañía canadiense anunció que utilizará esta financiación para avanzar en la exploración en su proyecto San Francisco en San Juan y también en Chanape de Perú.

El CEO y director, el Sr. James Rogers, afirma: “Cerrar esta financiación ampliada poco después del lanzamiento es un testimonio de la solidez de los proyectos, el equipo y la base de inversores de apoyo que conforman Turmalina Metals. Esperamos actualizar a los inversionistas a medida que avanzamos en la exploración tanto en San Francisco en San Juan, Argentina como en Chanape en Perú”.

Los ingresos netos de la oferta se utilizarán para trabajos de exploración adicionales en los proyectos de la Compañía y para fines generales de capital de trabajo.

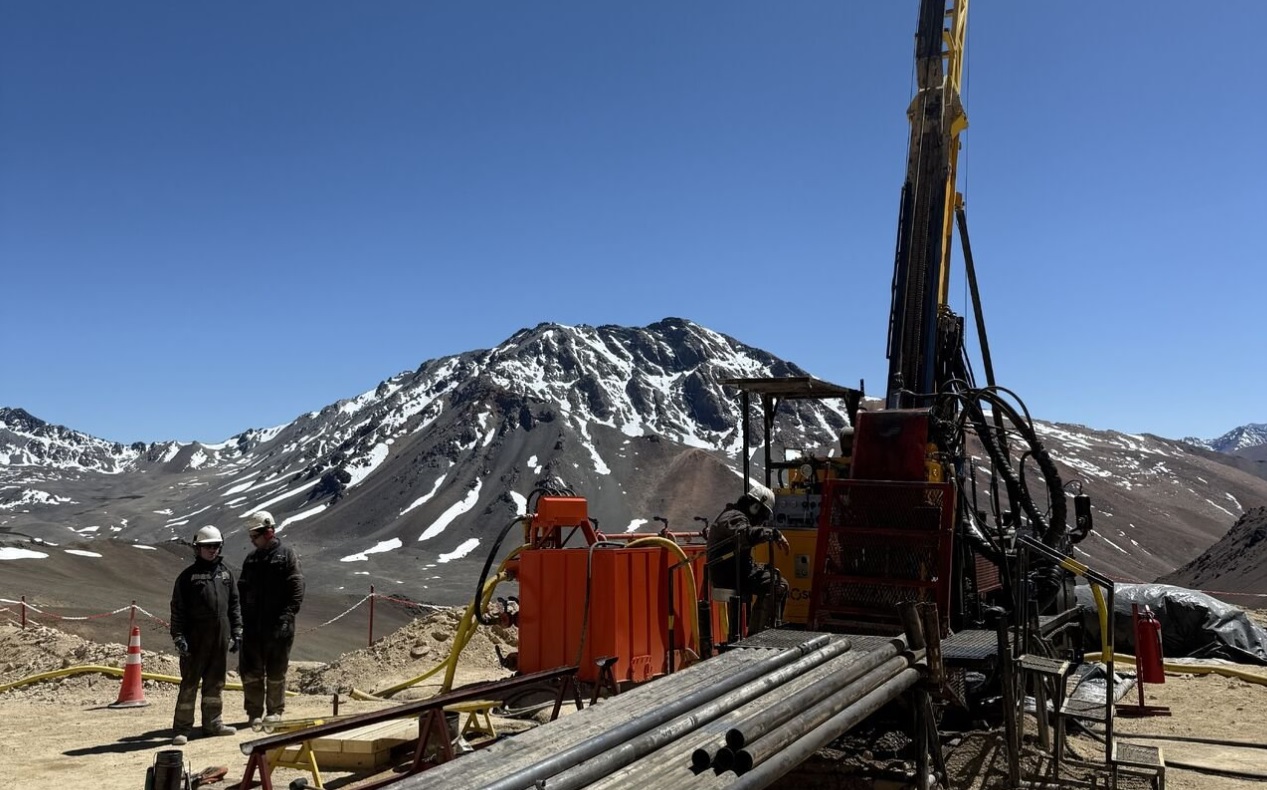

Turmalina planea para la temporada en Calingasta, San Juan, que se extenderá durante los próximos 3 meses, la perforación de 12 mil metros en 7 blancos ubicados en diferentes zonas del proyecto San Francisco.

La compañía está trabajando también en la ampliación de los caminos de acceso al yacimiento y está finalizando el Informe de Impacto Ambiental para esta campaña de exploración.

Términos de la colocación privada

La empresa emitió 11.111.111 unidades a un precio de $0.45 por cada una. Cada Unidad está compuesta por una acción común de la Compañía y la mitad de una garantía de compra de una Acción Común Cada Warrant completo es ejercitable para adquirir una Acción Común a un precio de $ 0.60 por Acción Común por un período de 24 meses a partir del cierre de la Oferta.

La Compañía contrató a Haywood Securities Inc., Canaccord Genuity Corp., Eventus Capital Corp., PI Financial Corp., Red Cloud Securities Inc., Leede Jones Gable Inc. y Research Capital Corporation como buscadores en relación con la Ofrenda.

La Compañía pagó a cada Buscador una comisión equivalente al 7 % de los ingresos brutos de la Oferta recaudados de las ventas a los suscriptores identificados por dicho Buscador por una comisión en efectivo total de aproximadamente $254,124.

Además, emitió a cada Buscador una cantidad de warrants de compra de Acciones Ordinarias equivalente al 7% de las Unidades vendidas de conformidad con la Oferta a los suscriptores identificados por dicho Buscador por un total de 564,719 Órdenes de Compensación.

Cada Warrant de Compensación da derecho al tenedor a adquirir una Acción Común a un precio de ejercicio de $0.45 por Acción Común por un período de 24 meses después del cierre de la Oferta. Los Títulos Opcionales de Compensación y las Acciones Ordinarias subyacentes a los Títulos Opcionales de Compensación están sujetos a un período de retención legal de cuatro meses y un día a partir de la fecha de emisión.