Notición para el norte argentino: Orocobre y Galaxy se fusionan para crear gran empresa de litio

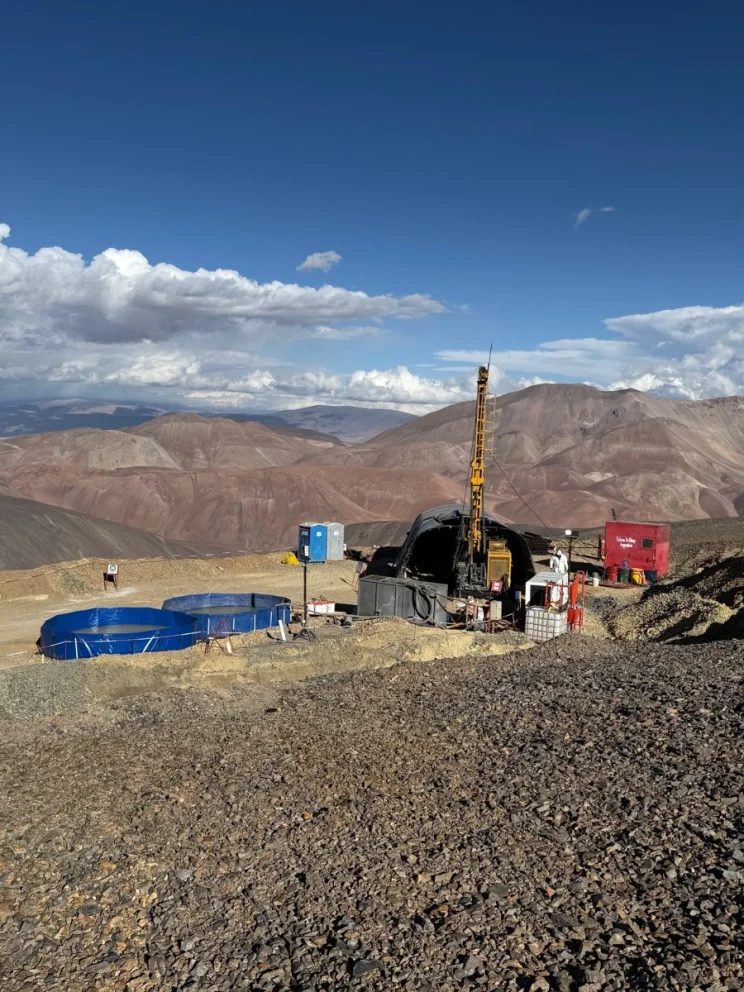

Orocobre (ORE) y Galaxy Resources (GXY), que operan en Jujuy, Salta y Catamarca, anunciaron su fusión para crear la mayor empresa de litio que cotiza en la bolsa de valores de Australia (ASX) y la quinta empresa mundial de productos químicos de litio.

Los directorios de ambas empresas informaron su apoyo al esquema, aunque Orocobre comprará todas las acciones de Galaxy. Se ofrecerá a los accionistas 0,569 acciones de ORE por acción de GXY.

Esto daría como resultado que los accionistas de Orocobre posean el 54,2 por ciento de la empresa fusionada y los accionistas de Galaxy posean el 45,8 por ciento restante.

La empresa recién fusionada, que aún no se ha nombrado, sería una de las 200 empresas más grandes que cotizan en el ASX con una capitalización de mercado de 4.000 millones de dólares.

También tendría una capacidad financiera mejorada con un efectivo bruto pro forma de 487 millones de dólares estadounidenses (alrededor de 630 millones de dólares australianos), lo que permitiría avanzar en múltiples proyectos en paralelo. Combinadas, las empresas tienen una etapa inicial de producción de activos en Australia, Canadá, Argentina y Japón.

El presidente de Galaxy, Martin Rowley, pasará a ser presidente no ejecutivo del nuevo reproductor de litio y habló sobre las sinergias del negocio integrado verticalmente.

"Las oportunidades de crecimiento de la entidad fusionada tanto en salmuera como en roca dura la posicionan de manera única para aprovechar la creciente demanda esperada de vehículos eléctricos de litio".

La nueva junta estaría compuesta por cuatro directores independientes de cada compañía, incluido Martin Rowley como presidente no ejecutivo y el actual presidente de Orocobre, Robert Hubbard, como vicepresidente.

El consejero delegado y director general de Orocobre, Martín Pérez de Solay, continuará en los puestos y liderará la entidad fusionada.

"La fusión reúne activos y equipos con habilidades y conocimientos altamente complementarios, con una oportunidad única de crear una empresa de litio independiente líder".

"La fusión consolida la posición del grupo combinado en Argentina y nos dará una flexibilidad operativa, técnica y financiera significativa para entregar el valor total de nuestra cartera combinada", agregó.

La fusión propuesta todavía está sujeta a varias condiciones, incluidas las aprobaciones de los accionistas de Galaxy y de los tribunales, ya que nosotros, como expertos independientes, concluimos que el plan redunda en el mejor interés de los accionistas de Galaxy.

Si todo va según lo programado, el plan se implementará a mediados de agosto.

Minería & Desarrollo con información de las empresas y The Market Herald.