Tal como se había adelantado este fin de semana, finalmente se confirmó la transacción y la minera suiza se queda con el 100% del proyecto de cobre ubicado en Catamarca. Glencore, que también posee el proyecto El Pachon en San Juan, pagará a Pan American US$475 millones en efectivo para quedarse con su parte del emprendimiento que era 56,25%.

El anuncio lo realizó Pan American Silver a sus accionistas y también dio a conocer que se venderá sus participaciones en la mina Morococha en Perú y el proyecto Agua de la Falda en Chile.

“La venta de estos activos secundarios está alineada con nuestro objetivo declarado de optimizar nuestra cartera tras la adquisición de Yamana. Estas transacciones no solo reafirman nuestro compromiso con nuestro negocio principal, sino que también brindan un valor sustancial e inmediato a nuestros accionistas, al mismo tiempo que mantienen un futuro positivo a través de la retención de regalías de cobre y oro con contrapartes sólidas”, dijo Michael Steinmann, presidente y director ejecutivo de Pan American.

La contraprestación por la venta de MARA, junto con las otras transacciones, producirá un total de ingresos en efectivo de US$593 millones que le permitirán a la compañía aumentar su posición de efectivo y reducir su desarrollo anual de proyectos.

Sobre el acuerdo con Glencore, la minera canadiense precisó que recibirá US$475 millones en efectivo y obtendrá una regalía de 0,75% durante la vida de la mina de cobre, con derecho a transferir libremente la regalía.

Pan American había adquirido su participación del 56,25% en MARA a través de la adquisición de Yamana Gold en marzo pasado. Actualmente, Glencore posee una participación del 43,75% en MARA, y al completarse la transacción, asumirá el 100% de la propiedad del Proyecto.

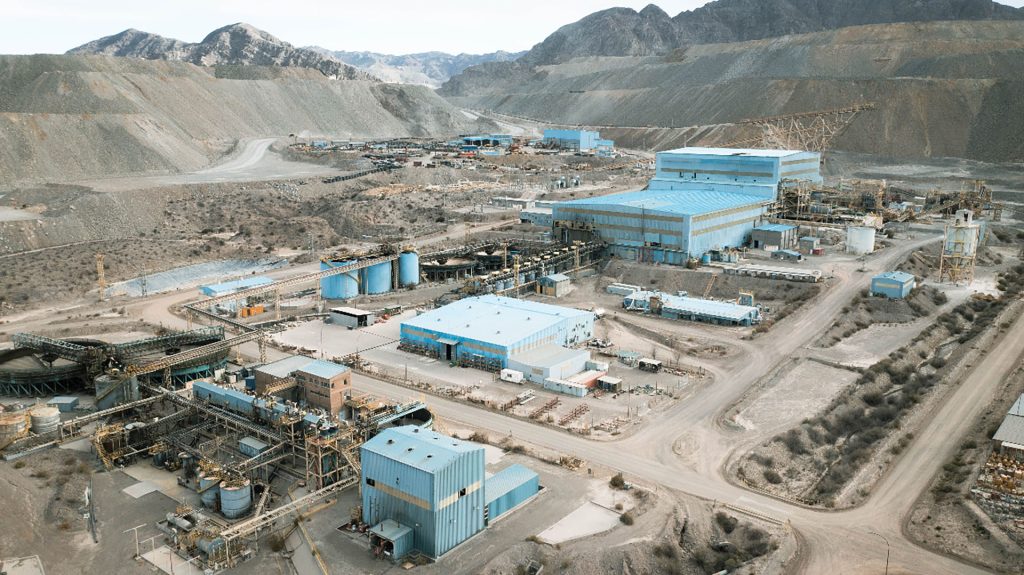

MARA se estableció inicialmente como una empresa conjunta en diciembre de 2020 entre Yamana, Glencore y Newmont, luego de la integración de la planta e infraestructura minera de Minera Alumbrera y el proyecto Agua Rica. En septiembre del año pasado, Glencore anunció que había adquirido la participación del 18,75 % de Newmont en MARA, aumentando así su participación en el Proyecto al 43,75 % en ese momento.

Los costos de estudios de factibilidad, recuperación y cuidado y mantenimiento de MARA para el Proyecto para el período de tres meses ascendieron a US$11,5 millones para la porción de Pan American.

La empresa canadiense estimó los estudios de factibilidad MARA, la recuperación y los costos de C&M para el Proyecto de USD 60 millones a USD 65 millones sobre una base de propiedad del 100 % para 2023, según la orientación de la Compañía proporcionada el 10 de mayo de 2023.

Pan American espera que la transacción se complete en el tercer trimestre de 2023.

Las otras ventas de Pan American en Perú y Chile

La compañía también vendió participaciones de su mina Morocha en Perú y Agua de la Falda en Chile.

Pan American celebró un acuerdo vinculante para vender su participación del 92,3% en Compañía Minera Argentum SA, su subsidiaria peruana propietaria de la mina Morococha, a Alpayana SA, también una empresa minera peruana. Alpayana posee varias minas operativas en la región.

Según los términos del acuerdo, Alpayana adquirirá las acciones de CMA a cambio de una contraprestación en efectivo de US$25 millones, pagaderos al cierre de la transacción

También celebró un acuerdo vinculante con Rio Tinto Mining & Exploration Ltd. Agencia en Chile SPA, subsidiaria de Rio Tinto Limited, para vender su participación del 57,75% en Agua de la Falda SA, empresa chilena que posee el histórico proyecto Jerónimo, ubicado en Atacama región del norte de Chile, así como varias concesiones contiguas.

Según los términos del acuerdo, Rio Tinto pagará US$45,55 millones en efectivo al momento del cierre y otorgará a Pan American una regalía NSR del 1,25 % sobre todos los metales preciosos y una regalía NSR del 0,2 % sobre todos los metales básicos.