La canadiense Fortuna Silver Mines, dueña de la mina de oro Lindero ubicada en Salta, está comprando a su compañera minera en un acuerdo total de acciones valorado en aproximadamente C $ 1 mil millones ($ 884,32 millones), ya que los fuertes precios del oro impulsan una ola de fusiones. y adquisiciones en el sector.

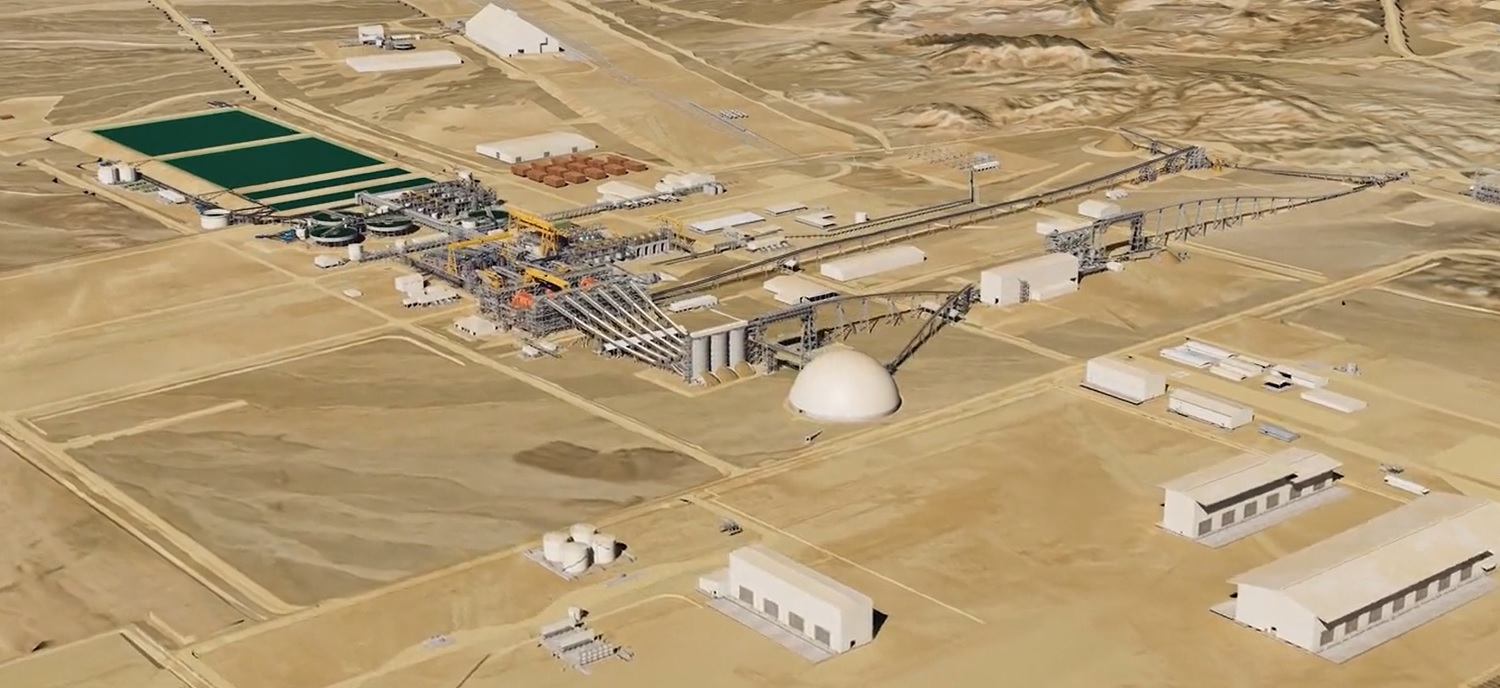

Fortuna, con sede en Vancouver y que tiene operaciones en Perú, México y Argentina, dijo que la empresa combinada produciría alrededor de 450.000 onzas de oro equivalente al año.

Los accionistas de Roxgold centrados en África Occidental recibirán 0,283 acciones ordinarias de Fortuna y 0,001 dólares canadienses por cada acción ordinaria de Roxgold que posean.

La relación de canje implica una consideración de alrededor de C $ 2,73 por acción de Roxgold, una prima del 42,1% sobre su último precio de cierre.

Después de la fusión, los accionistas existentes de Fortuna y Roxgold poseerán aproximadamente el 64,3% y el 35,7%, respectivamente, de la minera combinada.

Los inversores reaccionaron negativamente a la noticia, con las acciones de Fortuna cayendo hasta un 16% a C $ 8,09 durante las operaciones de media mañana en Toronto.

El director ejecutivo de Fortuna, Jorge A. Ganoza, dijo que la adquisición de Roxgold le brindará a su compañía acceso a una plataforma comercial completa que brinda producción de oro a bajo costo y un proyecto en etapa de factibilidad permitida en África Occidental, junto con una sólida línea de exploración y experiencia. equipo ejecutivo. .

«Hemos seguido el éxito del equipo de Roxgold durante varios años, desde su inicio temprano en Yaramoko en 2015», dijo Ganoza en una conferencia telefónica. «Desde entonces, John y su equipo han continuado expandiendo con éxito su negocio en África Occidental, y hoy, al combinar nuestras empresas, Fortuna está obteniendo acceso a una plataforma para el crecimiento continuo en una de las regiones auríferas más prolíficas del mundo».

Obtener acceso a la plataforma Roxgold, continuó Ganoza, “significará 1) agregar inmediatamente la producción de bajo costo de Yaramoko; segundo, un proyecto de desarrollo de etapa de factibilidad permitida, Seguela, con una TIR del 49% y un gasto de capital preoperativo inferior a $ 150 millones; tercero, una sólida línea de exploración; y cuarto, un equipo experimentado de altos ejecutivos y gerentes de sitios con un historial de éxito en el descubrimiento, desarrollo y operación de minas en la región ”.

El jefe de Roxgold, John Dorward, dijo que la transacción brindaría a los accionistas de la compañía una prima inmediata y una «oportunidad única» de participar en la creación de un nuevo productor mundial de metales preciosos de nivel medio, con un crecimiento orgánico significativo y un potencial de generación de flujo de efectivo.

Los términos del acuerdo incluyen una tarifa de terminación de $ 40 millones y se espera que la transacción se cierre a fines de junio o principios de julio.

Mining.com/ Minería & Desarrollo.