Amplían financiamiento para avanzar con la exploración en Altar de Calingasta

En un principio, Aldebaran Resources había anunciado una colocación privada de South32 de 10.3 millones de dólares y ahora el financiamiento se amplió a más de 14 millones.

La canadiense dio a conocer que “la colocación previamente anunciada ha sido ampliada a 18 500 000 acciones ordinarias a un precio de $0,78 por acción ordinaria por ingresos brutos totales de $14 430 000”. Se espera que el cierre de este financiamiento ocurra a mediados de agosto.

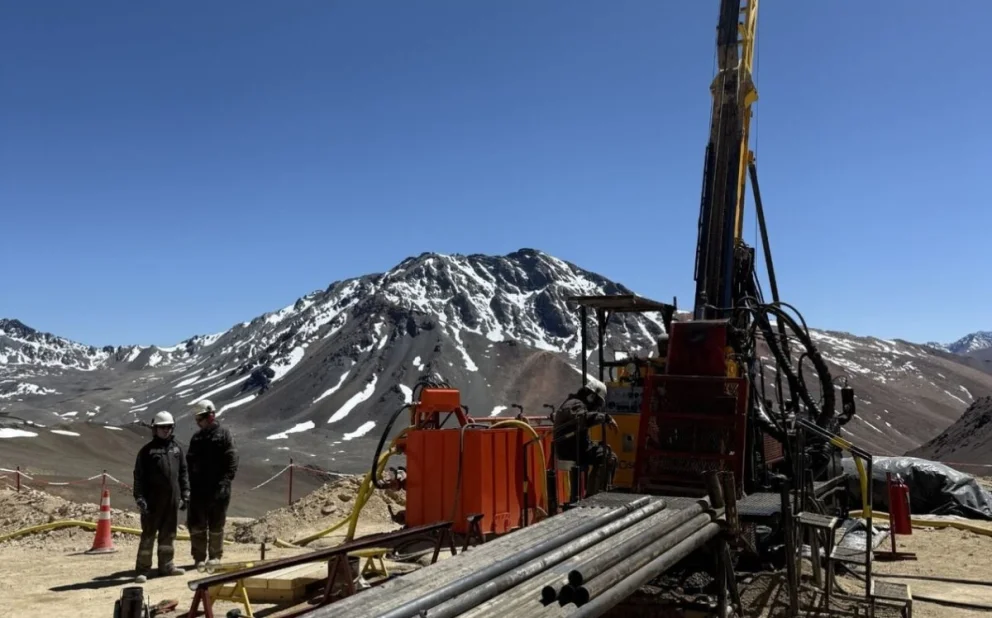

La compañía anunció que invertirán ese dinero en avanzar en la exploración de Altar, su proyecto ubicado en Calingasta. Debido a las fuertes nevadas que se registraron durante temporada en la Cordillera de los Andes, la empresa debió suspender sus trabajos y finalizar antes la campaña de perforación. Por ello, no pudieron completar lo planificado llegando a perforar 15 mil metros.

En sus planes para la próxima temporada, planifican desarrollar Río Cenicero y realizar mejoras en la infraestructura del proyecto. Quieren completar 25 mil metros de perforación y contar con seis plataformas, según anunció Mariano Poodts, gerente de Proyectos de Aldebarán, a periodistas en junio pasado.

Por su parte, el CEO de la compañía, John Black, CEO aseguró en una conferencia dada recientemente, que "Argentina realmente está emergiendo como un semillero para la exploración, especialmente San Juan".

Acuerdos de financiamiento

El 20 de julio de 2022, la compañía anunció una inversión estratégica por parte de una subsidiaria de propiedad absoluta de South32 para adquirir una participación del 9,9% en Aldebarán. Los accionistas actuales de la compañía, Route One Investment y Stillwater Canada tienen derechos de participación para evitar la dilución.

Route One, el mayor accionista de Aldebarán, ha optado por ejercer parcialmente su derecho de participación y comprar 4.800.000 acciones ordinarias a un precio de $0,78 por acción ordinaria por una recaudación total de $3.744.000. Sibanye-Stillwater ha optado por no ejercer su derecho de participación.

Con el aumento de tamaño de la colocación privada, South32 acordó aumentar su compra de acciones a 13 700 000 acciones ordinarias a un precio de $0,78 por ingresos totales de $10 686 000.

Al cerrar la colocación privada, South32 poseerá aproximadamente el 9,9 %, Route One el 44 % y Sibanye-Stillwater el 17,6 % de la Compañía sobre una base no diluida. La Compañía utilizará los ingresos de la colocación privada para financiar actividades de exploración en Altar.