Un superciclo minero está en el horizonte, con implicaciones significativas tanto para los productores como para los inversores. Julian Kettle, vicepresidente senior y vicepresidente de metales y minería de Wood Mackenzie pregunta: ¿qué tan fuerte podría llegar a ser la demanda? ¿Cuánto durarían los precios altos? ¿Y hay alguna lección que aprender de la tortuga y la liebre?

Abunda la especulación sobre la perspectiva de un nuevo superciclo minero . Es posible que aún no estemos allí, pero no pasará mucho tiempo antes de que algunos mercados se vuelvan estructuralmente insuficientes, especialmente si se acelera la transición energética.

Un tipo diferente de superciclo

El último superciclo minero, que comenzó en 2001, fue impulsado casi en su totalidad por China. En esta ocasión, será un tema global en lugar de un país o región específicos que ofrezcan una demanda transformadora.

Si bien China será un factor importante, dada su escala, el verdadero motor será la transición energética , especialmente si el mundo acelera hacia una vía de dos grados. No menos de 189 países se han comprometido con el carbono cero, pero la forma y la velocidad de la descarbonización serán marcadamente diferentes para los sectores individuales y, de hecho, los países. Y aunque la génesis del superciclo estará indudablemente en la demanda transformacional asociada, serán las limitaciones de la oferta las que harán inevitable un superciclo.

Por qué algunos productos básicos son más iguales que otros

Como podría haber dicho el gran George Orwell: todas las mercancías son iguales, pero algunas mercancías son más iguales que otras. Todos los metales y minerales experimentarán un crecimiento durante la próxima década. Sin embargo, habrá una variación significativa, y algunos eventualmente se estabilizarán, mientras que otros experimentarán una demanda que se acelera rápidamente.

A medida que se acelera la descarbonización, también lo hará la caída en el crecimiento de la demanda de productos básicos vinculados a actividades con alto contenido de carbono, como el carbón térmico. Por otro lado, los metales críticos para la transición energética experimentarán un crecimiento espectacular, siendo el litio y el cobalto ejemplos obvios.

El período posterior a 2030 verá la mayor divergencia. Entonces, con tiempos de entrega típicos en el rango de cinco a diez años para el desarrollo de proyectos, los productores tienen (algo) de tiempo de su lado mientras enfrentan el desafío de la transición energética.

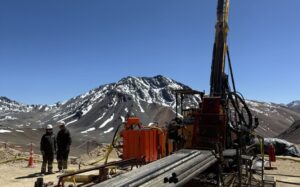

La necesidad de inversión para reforzar el suministro a largo plazo

Con tres notables excepciones (litio, acero y mineral de hierro), todos los productos básicos requerirán inversiones adicionales en esta década, además de los compromisos actuales. La razón de esto es que a nivel de la mina, la disminución de la ley y el agotamiento significarán que la oferta debe reponerse incluso si hay un crecimiento cero en la demanda. Es una brecha de oferta que se avecina.

Y aunque un horizonte temporal de más de diez años proporciona un respiro, quedan dudas sobre la voluntad y la capacidad de los productores para movilizar suficientes fondos ahora para garantizar la disponibilidad de suministro en el futuro. El deseo de los inversores por la distribución de dividendos tiende a producirse a expensas de la inversión en crecimiento con rendimientos quizás de cinco a siete años en el futuro. Existe una expectativa de niveles de precios de subincentivos para los próximos cinco años, impulsados por la tendencia de los mercados a la sobreoferta. Esto puede hacer que los inversores y los consejos de administración se queden sin hacer nada, sin querer hacer apuestas cuando el resultado no es seguro. Esta reticencia agravará el déficit en el período de cinco a diez años a partir de ahora.

La importancia de la elasticidad de la oferta

Si las brechas de oferta crean un superciclo minero, su duración estará determinada por la elasticidad de la oferta. Si la oferta puede alcanzar la demanda, entonces el período en el que los precios están significativamente por encima de los niveles de incentivos será breve; de lo contrario, se extenderá su duración. La elasticidad de la oferta se estirará hasta un punto de ruptura en el mediano plazo para algunos productos básicos, incluso asumiendo una trayectoria mundial de tres grados (nuestro caso base). Sin embargo, este no será el caso para otros: como se señaló anteriormente, el superciclo será bifurcado en lugar de uniforme.

¿Cómo terminará el superciclo?

Si sucede, el superciclo eventualmente llegará a su fin por varios factores. El entorno de precios altos incentivará el desarrollo de una oferta suficiente, y los precios volverán al mismo tiempo a los costos marginales de producción. Al mismo tiempo, la política, la intensidad del carbono y la justificación económica para impulsar una mayor recolección y uso de chatarra , junto con la sustitución, el ahorro y otras formas de destrucción de la demanda. Juntos, todos estos factores mitigarán y marcarán el final del superciclo.

La pregunta clave es ¿cuánto tiempo llevará eso? La historia es nuestra única guía real para el futuro. Sobre la base de que la historia tiende a repetirse, el superciclo de transición energética tendrá una duración mínima de una década. Quizás más, dado que se podría decir que el último superciclo duró 13 años. Esto representa el límite superior probable, ya que proporcionaría tiempo suficiente para que el lado de la oferta del sector establezca un crecimiento de la capacidad sostenible para cumplir con los requisitos.

Lento y constante gana la carrera (¡pero no demasiado lento!)

Dado el ritmo al que está cambiando la tecnología, es posible que los ganadores de este superciclo no sean los que hacen sus apuestas antes. A este respecto, el adagio sobre la tortuga y la liebre es acertado: lento y constante gana la carrera.

Sin embargo, existe el riesgo de que el desarrollo de la oferta sea demasiado lento y constante y que no se despliegue suficiente capital con la suficiente rapidez. Es evidente que la industria debe comenzar a inclinarse hacia la inversión en crecimiento pronto. De lo contrario, las tierras altas iluminadas por el sol de la demanda de transición energética transformadora serán ilusorias, ya que los consumidores no se comprometerán con los productos básicos si no se puede garantizar el suministro.

Forbes/ Minería & Desarrollo.