Por Nathan Hunt de S&P

Al describir la diferencia entre los mercados mundiales y chinos de metales, Nick Trickett, analista sénior de metales y minería en S&P Global Commodity Insights, dibuja un diagrama de Venn con dos círculos casi superpuestos.

La economía china consume casi tres cuartas partes de los suministros mundiales de mineral de hierro transportados por mar y genera casi el 60% de la demanda mundial de litio, el 80% del crecimiento de la demanda de cobre y el 75% del crecimiento de la demanda de níquel. Devora metales vorazmente.

Para satisfacer este apetito, China se ha convertido en líder mundial en todos los aspectos de la cadena de suministro de metales, desde la minería hasta la refinación y los productos terminados.

La transición energética requiere un cambio fundamental para la economía global: pasar de consumir combustibles fósiles para obtener energía a utilizar metales para capturar, almacenar y transmitir enormes cantidades de energía.

Esto coloca a China en el epicentro de la mayor transformación industrial de la historia. Ese tema se abordó en una reciente entrevista en el podcast “EnergyCents” con Trickett, “In a Metal Mood: China’s changing role in global cleantech supply chains ”.

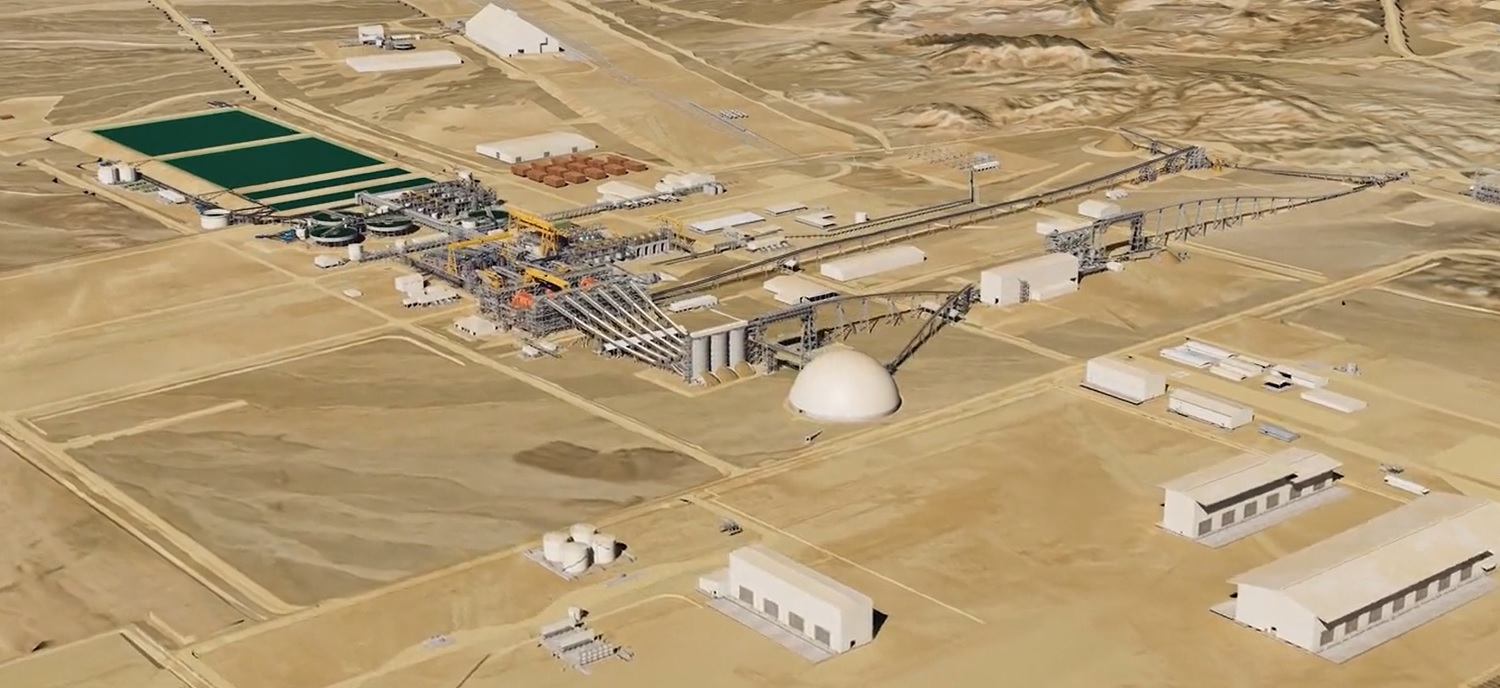

La fortaleza única de China en los mercados de metales es ser el principal proveedor y el principal centro de demanda de la mayoría de los metales. Un desafío para las minas, las gigafábricas y las refinerías de tierras raras es que, para obtener financiación de los bancos y los inversores, deben demostrar un acceso fiable a las materias primas y acuerdos de compraventa con los clientes para sus productos.

Como China tiene materias primas, producción y demanda en toda la cadena de valor de las tecnologías limpias, ese negocio puede ser totalmente nacional.

Nadie construye una mina sin acuerdos de compraventa. Los costos iniciales son demasiado altos para arriesgarse a encontrar un mercado en el futuro.

En China, hay tanta capacidad de fundición para todo tipo de metales que las empresas chinas pueden firmar acuerdos de compraventa plurianuales.

Esta capacidad también dificulta que otras empresas compitan con el sector metalúrgico chino, especialmente porque las fundiciones pueden tener sus propios acuerdos de compraventa con las gigafábricas chinas. En el momento en que la cadena de suministro de metales china se ponga en marcha, otros países tendrán dificultades para entrar en este negocio de bajo margen y alto riesgo.

En áreas donde China no tiene fuentes locales de metales en bruto, como el níquel, las empresas chinas han invertido en fuentes cercanas, como Indonesia .

Mientras Europa y Estados Unidos han introducido aranceles para tratar de eliminar el liderazgo de China en la cadena de suministro de tecnología limpia, las empresas chinas han identificado oportunidades en países como Chile, donde el litio no está cubierto por los aranceles estadounidenses o europeos actuales.

La propiedad intelectual de las empresas chinas en minería, refinación y fabricación las convierte en socios deseables para las empresas de metales en gran parte del mundo.

El desafío para China es la amenaza de una desaceleración de la economía. Si aumenta el crecimiento de la demanda, el modelo chino de escala cada vez mayor funciona bien, pero si la economía china comienza a desacelerarse, estas operaciones masivas no pueden reducir la capacidad de manera rentable.

La desaceleración de la demanda de construcción en China ha producido un exceso de capacidad de acero que ha bajado los precios a nivel mundial. Lo mismo podría suceder con el litio, el cobre, el níquel u otros elementos de la transición energética. Sin embargo, incluso esta nube tiene un resquicio de esperanza para la transición energética.

«Debido a que el crecimiento de China se está desacelerando, la tasa de crecimiento de la demanda de China está impulsando los equilibrios nuevamente hacia arriba», dijo Trickett de S&P Global Commodity Insights.

«Por lo tanto, tenemos una oferta mucho mayor de estos metales que necesitamos para diversas tecnologías verdes.

“Esto también sugiere que tal vez las suposiciones que teníamos sobre la escasez de recursos no sean necesariamente tan vinculantes y que será mucho más barato construir estas cosas”.

Minería & Desarrollo | S&P