A través de la energética Tecpetrol, busca comprar a la canadiense Alpha Lithium Corporation. Este 20 de octubre finaliza el plazo para que ingresen los accionistas.

En caso de avanzar, Techint anticipa que invertirá casi u$s 800 millones en un megaproyecto en el Salar de Tolillar, en Salta.

Después de meses de ofertas, rechazos y negociaciones, esta semana se define si el Grupo Techint, a través de brazo energético Tecpetrol, ingresa en el negocio del litio.

Es que este viernes 20 de octubre finaliza el plazo para que la canadiense Alpha Lithium acepte la oferta final, ya que “no se contemplarán más ampliaciones”.

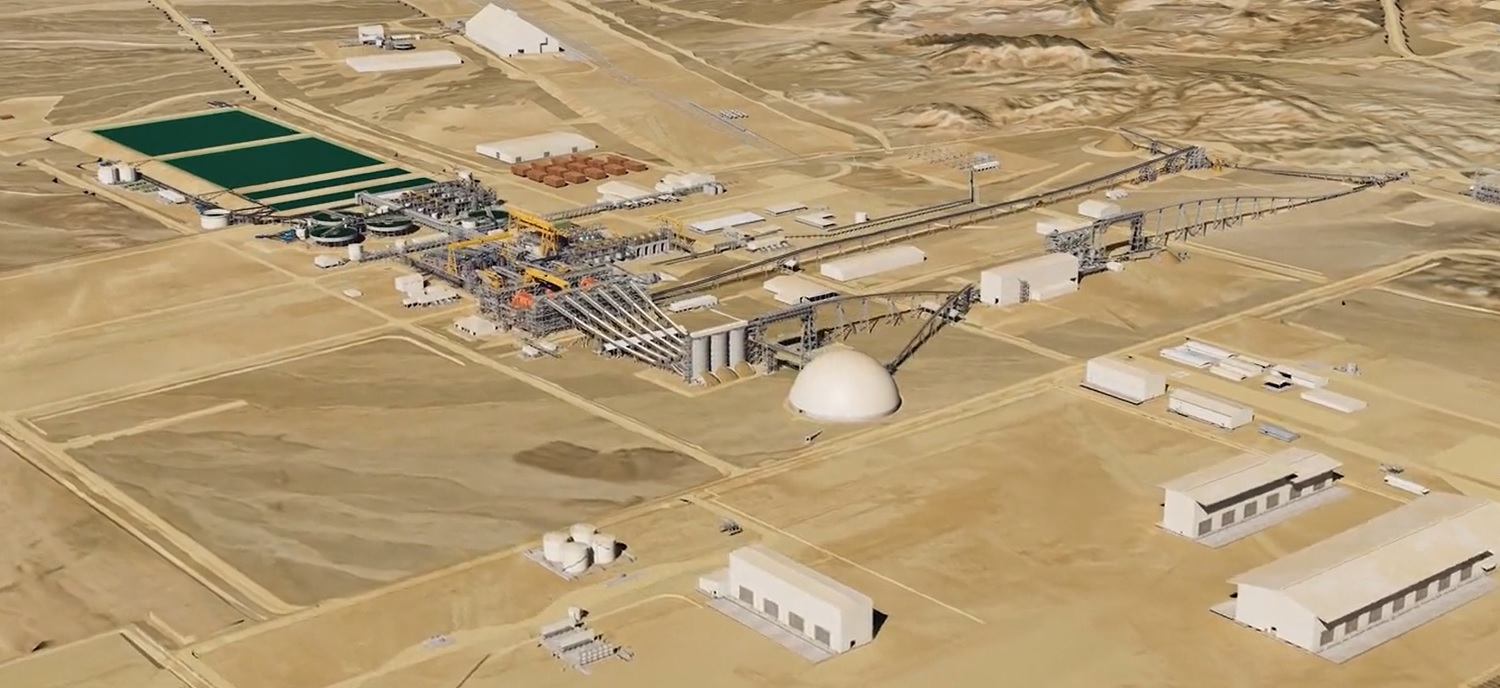

El objetivo de la compañía de Paolo Rocca es invertir casi u$s 800 millones en un megaproyecto de litio en el Salar de Tolillar, en Salta.

El intento de Techint de desembarcar en el negocio del litio lleva más de 300 días. Pero, oficialmente, el primer anuncio de realizar una oferta pública de adquisición en efectivo directamente a los accionistas de Alpha Lithium Corporation se realizó el 2 de junio de este año, “tras la negativa de Alpha a negociar”, indicaron desde la empresa.

En ese momento, Tecpetrol anunció su intención de realizar una oferta formal “directamente a los accionistas” para adquirir todas las acciones emitidas por Alpha.

Alpha Lithium Corporation es una compañía canadiense que en Argentina opera como Alpha Lithium One, donde es dueña de la concesión 27.500 hectáreas en el Salar de Tolillar, ubicado en la provincia de Salta, y de 5072 hectáreas en el Salar del Hombre Muerto, en Catamarca.

A nivel global, la base accionista de Alpha está compuesta por una gran cantidad de inversores minoristas.

Cronología

El pasado 28 de septiembre, el directorio de Alpha Lithium emitió una recomendación unánime a sus accionistas para aceptar la oferta de Tecpetrol, basado en un análisis de su asesor financiero externo.

Dado que la recomendación fue anunciada cuando restaban sólo dos días hábiles para el vencimiento de la oferta, Tecpetrol amplió el plazo para su aceptación hasta las 17:00 horas (horario de Vancouver, Canadá) del 20 de octubre de 2023. “No se contemplan más ampliaciones de plazo”, informaron desde la compañía.

“Es clave que esos accionistas no permanezcan pasivos y realicen el trámite para aceptar la oferta cuanto antes para alcanzar el umbral legal mínimo de más del 50% de las acciones en circulación, lo cual permitirá que la oferta de Tecpetrol se complete y que los accionistas de Alpha puedan efectivamente beneficiarse del precio ofertado”, agregaron desde Tecpetrol.

La oferta final fue de 1,48 dólares canadienses en efectivo, que es el equivalente a 1,08 dólares estadounidenses por acción, lo cual representa “la mejor y última oferta”, aseguraron desde Tecpetrol. A principios de junio, el primer precio había sido de 1,24 dólares canadienses por acción. Desde la compañía informaron que “el precio ofrecido es el mayor al que haya cotizado la compañía en los últimos dos años”.

Minería & Desarrollo | Ámbito.Com